Mai ieftin doar pentru o vreme. Problemele noului indice IRCC pentru rata creditelor

A fost publicat noul indice de referinţă pentru creditele în lei, unul cu acronimul IRCC. A fost adus cel din trimestrul IV din 2018, deci cu o întârziere destul de mare, şi acesta va fi şi sistemul care va fi de-acum folosit: va fi un decalaj de câteva luni. Acum e valabil cel din T 4, dar după jumătatea anului va fi folosit indicele calculat în urma tranzacţiilor din primul trimestru din acest an. Iar după alte trei luni se face iarăşi resetarea.

Această întrâziere poate fi problematică, din perspectiva faptului că la consumator, condiţiile reale de piaţă vor ajunge cu o întâziere. Ceea ce poate fi bine, dar şi rău. Iar alegerea pentru moment a indicelui din finalul anului trecut are o explicaţia simplă - indicele are un calcul laborios, dar era şi mai mic atunci.

Cel publicat acum, de 2,36%, ţine de condiţiile de piaţă din ultimul trimestru - inflaţie în scădere, o corecţie a consumului, mică, dar existentă. Dar la un moment dat, va veni o altă referinţă.

Următoarea referinţă, adică media pe tranzacţiile efective din trimestrul I din 2019 va ieşi undeva la 2,6%, din ce se vehicula. Deci ratele vor creşte după trei luni. După care, la cum arată lucrurile, absolut orice câştig pentru împrumutat va dispărea.

Acest indice reprezintă o medie aritmetică trimestrială a dobânzilor la care se fac împrumuturile pe piaţa interbancară, dobânzi zilnice care sunt ponderate şi cu volumul tranzacţiilor. Adică, dacă o bancă se împrumută 10 milioane de lei cu 3,5%, în calculul indicelui, ponderea acestei tranzacţii va fi mult mai mică decât a unei tranzacţii de 100 de milioane de lei, făcută la 3,2%. Dăm nişte exemple aleatorii.

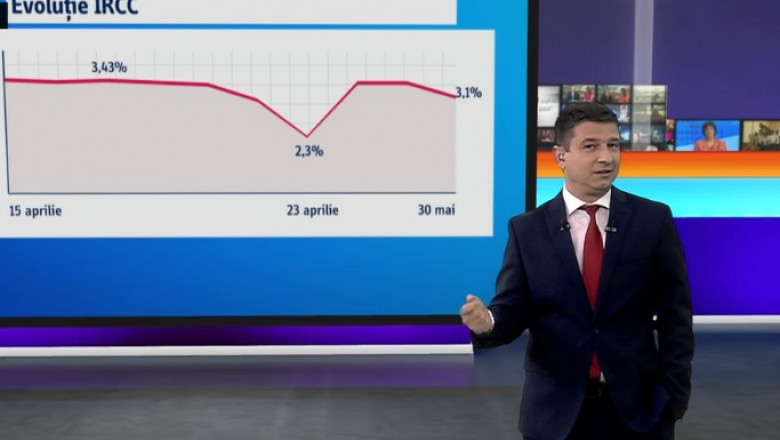

De acum, BNR va publica zilnic acest indice căruia i se face o medie aritmetică la final de trimestru. Şi pentru moment, nu arată bine.

Avem aici (vezi video) dobânda la două săptămâni. Atenţie, aceasta nu este ponderată, dar dă o idee despre cum va arăta. Primul lucru care se vede este că în cea mai mare parte a stat la 3,4% sau peste. E chiar ușor mai mare decât ROBOR-ul la trei luni din aceeaşi perioadă, în cele mai multe zile. A mai fost un episod în februarie când a fost la fel.

Efectul este simplu - dacă va persista această situaţie, atunci în toamnă, când va ajunge la consumatori, acest IRCC poate fi la nivelul ROBOR-ului la trei luni sau chiar puţin peste. Şi sunt mari şanse ca lucrurile să aibă această evoluţie - inflaţia a revenit la patru la sută, lichiditatea din piaţa monetară este gestionată strict de BNR, pentru că preocuparea principală acum este de a meţine cursului. Şi asta se face prin dobânzi mai ridicate la lei. Dacă lasă cursul din mână, atunci presiunile inflaţioniste se vor intensifica, din cauză că vom avea preţrui mai mari la importuri şi aşa cum ştiţi, suntem puternic dependenţi de importuri, inclusiv la alimente. Şi mai departe, inflaţia corectează dobânzile. Deci tot acolo s-ar ajunge, doar că s-ar pierde pe mai multe fronturi.

Politic, se vinde o iluzie

Politic se vinde o iluzie. Dobânzile sunt legate de inflaţie şi atâta vreme cât avem politici prociclice, care aduc exces de cerere şi deficite, nu ai şanse la o inflaţie decentă. Şi în consecinţă, la dobânzi rezonabile.

Citiți și: Adrian Vasilescu: Ratele vor fi aşa cum va fi inflaţia

Al doilea lucru care trebuie observat la acest indice nou este volatilitatea sa. A fost o zi când s-a dus brusc în jos la 2,3%. Telespectatori fideli poate îşi aduc aminte că am vorbit de un moment, săptămâna trecută, când scăzuseră şi dobânzile, şi cursul. Atunci apăruse lichiditate mai mare în urma unor vânzări comerciale de valută pentru a plăti taxele la buget. Şi acum e o perioadă în care lichiditatea a crescut după ce am avut o scădenţă mare la titluri de stat de aproape 9 miliarde de lei.

Vor urma reaşezările. Această scădere bruscă poate suna bine, dar volatilitatea specifică acestui indice care ţine cont fix de ce se întâmplă în piaţă în fiecare zi, volatilitatea astea poate fi şi invers, în sus.

Iar mai târziu, aceste costuri mai mari ale banilor vor ajunge la consumator. Cu întârziere, e drept. Acuma e bine că vin mai târziu, dar invers, dacă piaţa monetară se va prezenta mai bine, atunci evoluţiile mai bune vor fi resimţite mai târziu. Şi atunci nu e bine.

Oricum, sunt mult mai multe ingrediente în plăcinta asta a creditului. Acest indice, aşa cum prevede ordonanţa 19, se aplică doar creditelor noi. Senatorul Daniel Zamfir vrea să îl extindă şi la creditele în sold în procedura parlamentară de aprobare a ordonanţei, dar să vedem ce va ieşi. Chiar şi în cazul generalizării, nu uitaţi ce spuneam mai sus. Nu înseamnă neapărat câştig.

Cum rămâne cu Prima Casă? Declarații contradictorii

O altă problemă este restricţia. Surse bancare susţin că de fapt nu se va aplica la Prima Casă, nici măcar pentru creditele noi. Programul are o lege a sa de funcţionare, nemodificată, cu referinţă în ROBOR plus marjă reglementată. Băncile susţin că au negociat intrarea în program condiţiile de acordare cu statul şi Prima Casă e în afara noilor reglementări. De cealaltă parte, Ministerul Finanțelor a dat un comunicat în care a spus ca se va aplica și la Prima Casă. Cele două părți trebuie să se pună de acord și după aia să vedem care e treaba.

Mai rămâne o problemă: cea a marjelor. Nu ştim cum vor răspunde băncile, dacă vor păstra actualele marje la credite sau le vor modifica pentru a compensa. Şi dacă ar fi vreuna care, pentru a compensa indicele mai redus de acum, va ridica marja, atunci când va ajunge evoluţia actuală din piaţă la consumator, prin toamnă, cum spuneam, atunci omul se poate trezi că plăteşte mai mult decât dacă ar fi avut referinţă înROBOR la trei luni.

Citiți și: Ce spun analiștii despre noul indice IRCC de calculare a ratelor la credite

Urmărește știrile Digi24.ro și pe Google News